Économie

Reprise du Credit Suisse par UBS: majorité de Suisses sceptiques

- Share

- Tweet /home/clients/a0d505b655321b17f8ff9c921bca9d03/lfm/wp-content/plugins/mvp-social-buttons/mvp-social-buttons.php on line 72

https://www.lfm.ch/wp-content/uploads/2023/03/la-part-des-personnes-interrogees-qui-se-sont-dites-tres-daccord-avec-la-reprise-de-credit-suisse-par-ubs-est-faible-a-5-pour-11-des-sondes-laccord-nest-pas-ou-pas-encore-evaluable-1000x600.jpg&description=Reprise du Credit Suisse par UBS: majorité de Suisses sceptiques', 'pinterestShare', 'width=750,height=350'); return false;" title="Partager sur Pinterest">

Une majorité de la population suisse est sceptique concernant la reprise du Credit Suisse (CS) par UBS, montre un sondage commandé par la SSR. 54% des personnes interrogées sont plutôt pas ou pas du tout d'accord avec la solution choisie.

Dans ce sondage publié vendredi par l'institut de recherche gfs.berne, 30% des personnes interrogées déclarent être plutôt d'accord avec cette solution. La part de celles qui se sont dites très d'accord est faible, à 5%. Pour 11% des sondés, l'accord n'est pas ou pas encore évaluable.

La part des insatisfaits est la plus élevée parmi les électeurs des Verts et de l'UDC, avec respectivement 62 et 61%. Parmi les partisans du PS, 53% ont déclaré n'être certainement pas ou plutôt pas d'accord avec la reprise.

Majorité de satisfaits seulement au PLR

Le soutien est plus important parmi la base des Vert'libéraux, du Centre et du PLR. 48% de l'électorat des Vert'libéraux s'est toutefois déclaré certainement ou plutôt contre la reprise, alors que 44% sont très ou plutôt d'accord. Les sympathisants du Centre sont eux 50% à la considérer positivement. Il n'y a que chez les électeurs du PLR que la solution choisie trouve une majorité, à 55%.

Chez les personnes non affiliées à un parti, le scepticisme l'emporte à 53%, contre 22% de satisfaits. C'est aussi dans ce groupe que la proportion d'indécis est la plus élevée (25%).

Nationalisation pas un tabou

S'agissant des alternatives possibles, 40% des sondés considèrent une nationalisation temporaire du CS comme une meilleure solution. 32% préfèrent une reprise par UBS, 16% considèrent les deux solutions comme équivalentes. 12% ne se prononcent pas.

Le soutien à une reprise de Credit Suisse par l'Etat est comparativement élevé, non seulement à gauche mais aussi au sein de la base de l'UDC, constatent les auteurs de l'étude. 46% des sondés du PS auraient préféré cette solution, contre 44% à l'UDC et 42% chez les Verts.

Interrogées sur leurs émotions face à la chute de CS, 66% des personnes interrogées se disent en colère. Si ce sentiment est le plus fort à gauche, il est majoritairement partagé dans tous les camps politiques, tout comme le sentiment d'insécurité.

Ce ressenti se reflète également dans les revendications politiques des participants à l'enquête: 96% estiment que les responsables de la stratégie de Credit Suisse devraient être tenus pour responsables.

La "nouvelle" UBS doit être divisée

Les interventions dans la structure de la grande banque fusionnée recueillent également une nette majorité. 79% des personnes interrogées sont d'avis que l'UBS est trop grande après la reprise, et qu'elle doit être divisée.

Le Parlement avait rejeté une séparation légale des activités classiques de la banque d'investissement suite à la crise financière de 2008. La gauche et l'UDC s'étaient alors engagées en faveur de ce projet.

Une majorité de 58% des personnes interrogées demandent que les activités suisses de Credit Suisse soient maintenues sous l'ancien nom.

Perte d'emploi

La perte d'emplois est le point qui inquiète le plus les sondés. 83% s'attendent à d'importantes suppressions de postes en Suisse. 73% estiment que la réputation de l'économie suisse dans son ensemble en souffrira.

D'un autre côté, exactement la moitié des personnes interrogées s'attendent à ce que la place économique se remette rapidement des turbulences. 38% seulement s'attendent à ce qu'UBS soit affaiblie par la reprise.

Pour ce sondage en ligne, gfs.berne a interrogé 14'191 personnes entre mardi et jeudi. Les réponses ont été pondérées en fonction de variables sociodémographiques, de l'affiliation à un parti et du niveau de formation des personnes interrogées de manière à être représentatives de l'ensemble de la population. La marge d'erreur est de +/- 4,4 points de pourcentage.

Cet article a été publié automatiquement. Source : ats

Économie

Les tarifs de l'énergie ont occupé le surveillant des prix

En 2025, le surveillant des prix s'est principalement occupé des tarifs de l'énergie, de la santé et des services postaux. La majorité des réclamations des citoyens concernait ces trois domaines.

Des allégements notables ont pu être obtenus dans plusieurs domaines centraux, a-t-on appris lundi lors d'une conférence de presse du surveillant des prix. Ses interventions ont permis d'économiser plusieurs centaines de millions de francs.

Monsieur Prix a pu conclure des accords à l'amiable avantageux pour la clientèle avec les exploitants de réseaux de gaz à haute pression, avec un fournisseur de chaleur à distance, avec la Poste, avec le principal fournisseur de services de paiements sans numéraire et avec plusieurs plateformes numériques.

En revanche, il n'a pas trouvé de solution avec la plateforme Booking.com. Il a donc rendu une décision imposant à la plateforme de réservation hôtelière d'abaisser ses taux de commission de près d'un quart. Une procédure judiciaire est en cours.

Cet article a été publié automatiquement. Source : ats

Économie

Le moral des industriels helvétiques toujours morose en février

Les industriels en Suisse ont fait montre en février d'une persistante méfiance vis-à-vis de l'avenir.

L'indice PMI des directeurs d'achat compilé par le cabinet procure.ch et diffusé lundi par UBS a reculé de 1,4 point pour s'établir à 47,4 points, s'éloignant d'un seuil de croissance de 50 points qui n'a plus été franchi depuis désormais 38 mois.

Les économistes démarchés par l'agence AWP anticipaient une valeur comprise entre 48,5 et 50,6 points.

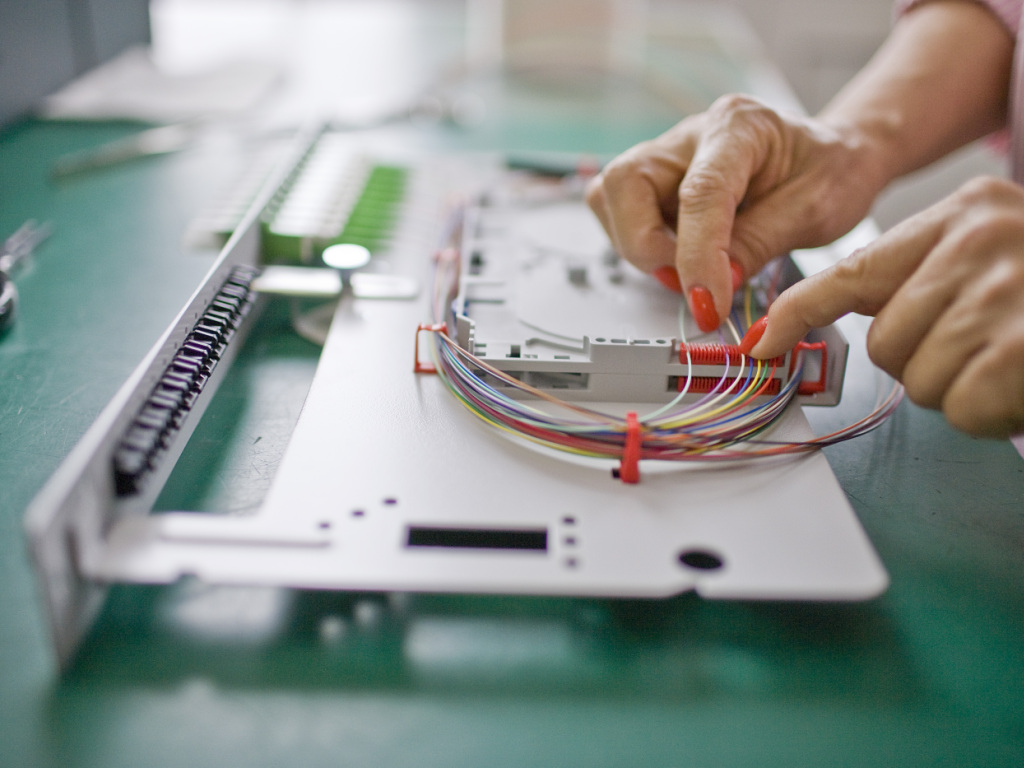

Les volumes d'achats notamment se sont contractés, dans un contexte d'inflation et de retards de livraison pour les composants électroniques. La composante production, positive en janvier, est repassée à 47 points nettement sous la barre fatidique.

La réduction des stocks s'est poursuivie, tant pour les matières premières que pour les produits finis. Nonobstant une embellie, la situation demeure tendue sur le front de l'emploi.

Si le secondaire fait grise mine, le tertiaire poursuit sa progression avec un indice pour les services en hausse de 0,4 point à 54,2 points, pour un troisième mois d'affilée dans la zone de croissance. La composante emploi tutoie désormais les 50 points, s'étant enrobée de 4 points pleins à 49,6 points. Demande et carnets de commandes par contre ont eu tendance à s'émacier.

Les inquiétudes concernant les barrières commerciales se sont quelque peu estompées et la grande majorité des entreprises interrogées n'anticipent toujours aucun changement des tendances protectionnistes au cours de l'année.

Cet article a été publié automatiquement. Sources : ats / awp

Économie

Voyage compliqué mais pas d'impact prévu pour le premier GP

Des dizaines de vols annulés et des centaines de modifications de trajets pour gagner l'Australie en raison du conflit au Moyen-Orient: la Formule 1 fait face à un casse-tête logistique.

Mais tout devrait être prêt pour le premier Grand Prix de la saison, ce week-end à Melbourne.

"Les dernières 48 heures ont nécessité des réorganisations de vols", a souligné lundi le directeur du Grand Prix d'Australie Travis Auld. "D'après ce que j'ai compris, tout est désormais réglé, tout le monde sera présent pour la course et les fans ne remarqueront aucune différence".

"Certains pilotes sont déjà en Australie, tout comme certains membres des équipes. Mais il y en a un certain nombre encore au Royaume-Uni et un peu partout en Europe qui doivent encore arriver ici. Ils ont donc dû trouver un autre moyen, cela a été tout un processus pour eux, et je suis sûr que cela leur a demandé beaucoup de travail", a ajouté Auld en assurant que "tout le monde sera là, prêt pour la course".

D'ores et déjà, "tout le fret est là" les voitures sont dans leurs conteneurs sur le circuit, prêtes à être déchargées dans les garages des équipes, a-t-il souligné auprès de la chaîne Channel Nine.

M. Auld a précisé que près de 1000 membres du personnel de la F1 avaient été contraints de réorganiser leurs vols en raison du chaos créé par les frappes sur l'Iran, et qu'environ 500 d'entre eux, venant d'Europe, allaient être acheminés par trois avions spécialement affrétés pour l'occasion.

Pilotes, ingénieurs, chefs d'écurie, mécaniciens: la plupart sont basés en Europe et le Moyen-Orient est en temps normal un hub important pour les vols en direction de l'Australie. Avec la première course ce week-end, tous ces personnels ont été pris dans le plus grand chaos touchant le transport aérien mondial depuis la pandémie de Covid-19, avec un fort impact à Dubaï, Bahreïn ou Doha.

Moins d'impact ensuite

Après Melbourne, la F1 se rendra en Chine, puis au Japon, pour lesquels le conflit au Moyen-Orient ne devrait pas avoir d'impact. Mais des questions se posent concernant la quatrième manche à Bahreïn, prévue du 10 au 12 avril, et la cinquième en Arabie saoudite une semaine plus tard.

"Ces courses n'auront pas lieu avant plusieurs semaines. Comme toujours, nous suivons de près toute situation de ce type et travaillons en étroite collaboration avec les autorités compétentes", a déclaré un porte-parole de la F1.

Cet article a été publié automatiquement. Sources : ats / afp

Économie

Le commerce de détail trébuche en janvier

Les recettes du commerce de détail en Suisse ont débuté l'année sur un recul. En janvier, les chiffre d'affaires, ajustés des effets calendaires, ont baissé de 1,8% en termes nominaux, ou de 1,1% en tenant compte de l'inflation (termes réels).

Hors carburants et effets du renchérissement, l'évolution aurait atteint -1,1%, rapporte l'Office fédéral de la statistique (OFS) dans son point de situation périodique lundi.

Dans les grandes lignes, le commerce de détail sur éventaires et marchés - vente par correspondance ou via internet a affiché la plus forte baisse de 15,8%, loin derrière le commerce de détail d'équipements de l'information et de la communication (-4,6%).

Les seules progressions revenaient à la catégorie Autre commerce de détail en magasin non spécialisé (+3,2%) et commerce de détail alimentaire en magasin spécialisé (+2,2%). Le commerce de détail en magasin non spécialisé à prédominance alimentaire se maintenait avec +0,2%.

Les carburants perdaient de leur côté 3,4%.

Cet article a été publié automatiquement. Sources : ats / awp

-

VaudIl y a 3 jours

Un motard perd la vie à Savigny

-

SuisseIl y a 2 jours

Un motard perd la vie à Genève en fuyant un contrôle de police

-

SuisseIl y a 1 jour

Journée des malades: "Ne laissons personne seul", dit Guy Parmelin

-

Suisse RomandeIl y a 23 heures

Crans-Montana: entourer les blessés qui cherchent à se reconstruire

-

SuisseIl y a 1 jour

Attaques contre l'Iran: aucun Suisse touché dans la région

-

InternationalIl y a 1 jour

Iran: la télévision d'Etat confirme la mort d'Ali Khamenei

-

InternationalIl y a 2 jours

Alerte autour de deux volcans en "activité explosive" au Guatemala

-

InternationalIl y a 2 jours

Odermatt s'impose devant Monney et Rogentin